美元和美元指数

美元当下的国际位置与美元指数的走势

知识点:

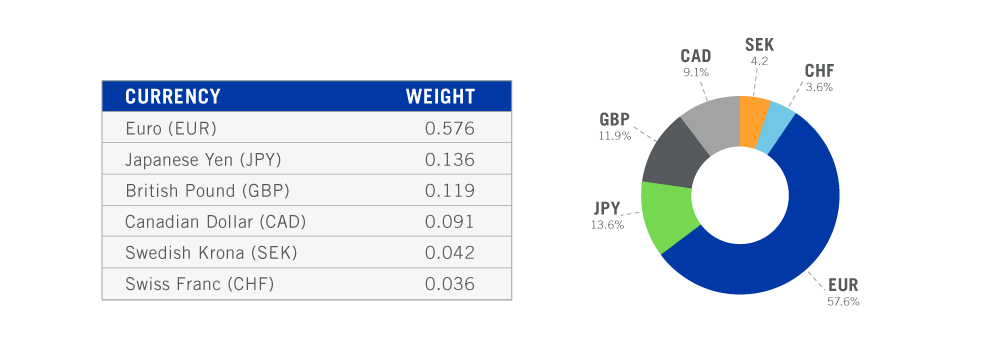

美元指数(US Dollar Index,USDX;期货DXY)是通过平均美元与六种国际的汇率经过加权几何平均数计算获得。

6国权重分布:

它是一种衡量各种货币强弱的指标, 类似于显示美国股票综合状态的道琼斯工业平均指数(Dow Jones Industrial Average)。 当美元相对于这6国的汇率强是,美元指数涨。权重决定哪个国家汇率对美元指数的影响力。 欧元占指数的57.6%,欧元跌美元指数涨,反之亦然。

历史:

在1973年3月美元指数起始100点。從那時起,美元指數曾高漲到過160多點,也低至過80點以下。2008年3月16日,美元指數跌至70.698,是1973年開始以來最低點。美元指數全天24小時更新,交易所為美國洲際交易所(Intercontinental Exchange, ICE)。2020年7月31日,93.46。一起来看看现在美元究竟在历史的什么位置?

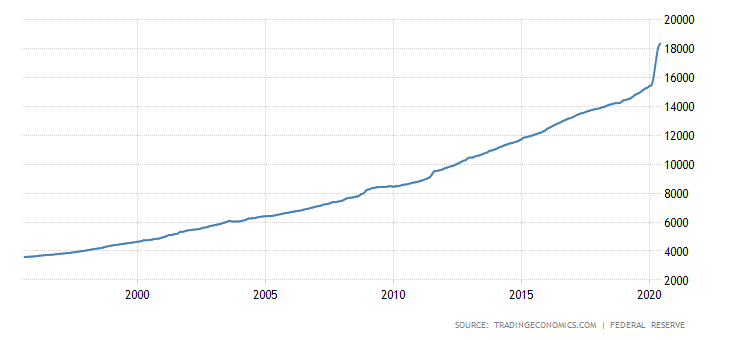

而M2货币供应量为

从单纯的供需关系来看,美元应该还有下跌空间。当然不能如此简化问题,我们一起继续分析还有哪些因素影响这个美元指数的走势。

当美元指数跌,一方面是因为美元走弱,另一方面是其他6个货币走强,反之亦然。

美元走弱的因素包括:政治环境、经济环境、汇率、政府信用、利率、通胀、外汇市场投机其他国家对美元的外汇储备。简单而言,美元储存价值的能力如何;它相对于其他国家的货币来说,购买力如何;美元是否可以避险。美国政府是否存在债务违约的可能性?

过去,美国经济发展快,产品附加值高,金融业发达,外国投资人乐于持有美元,在美国投资,资本获利最大化。在贸易上,美元被广泛认可,以此为结算货币。美元,被国际上认可为安全、高回报的投资产品。

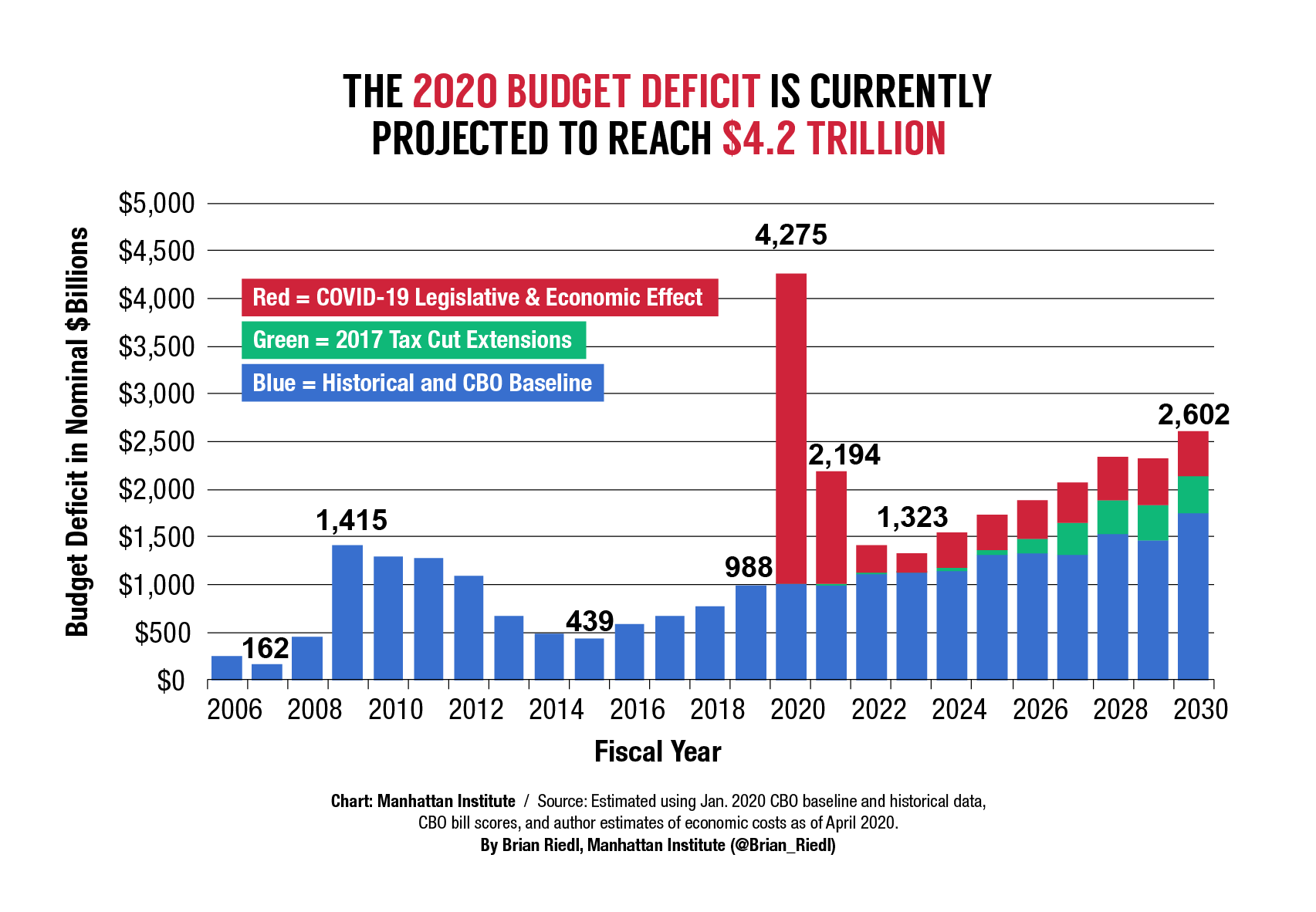

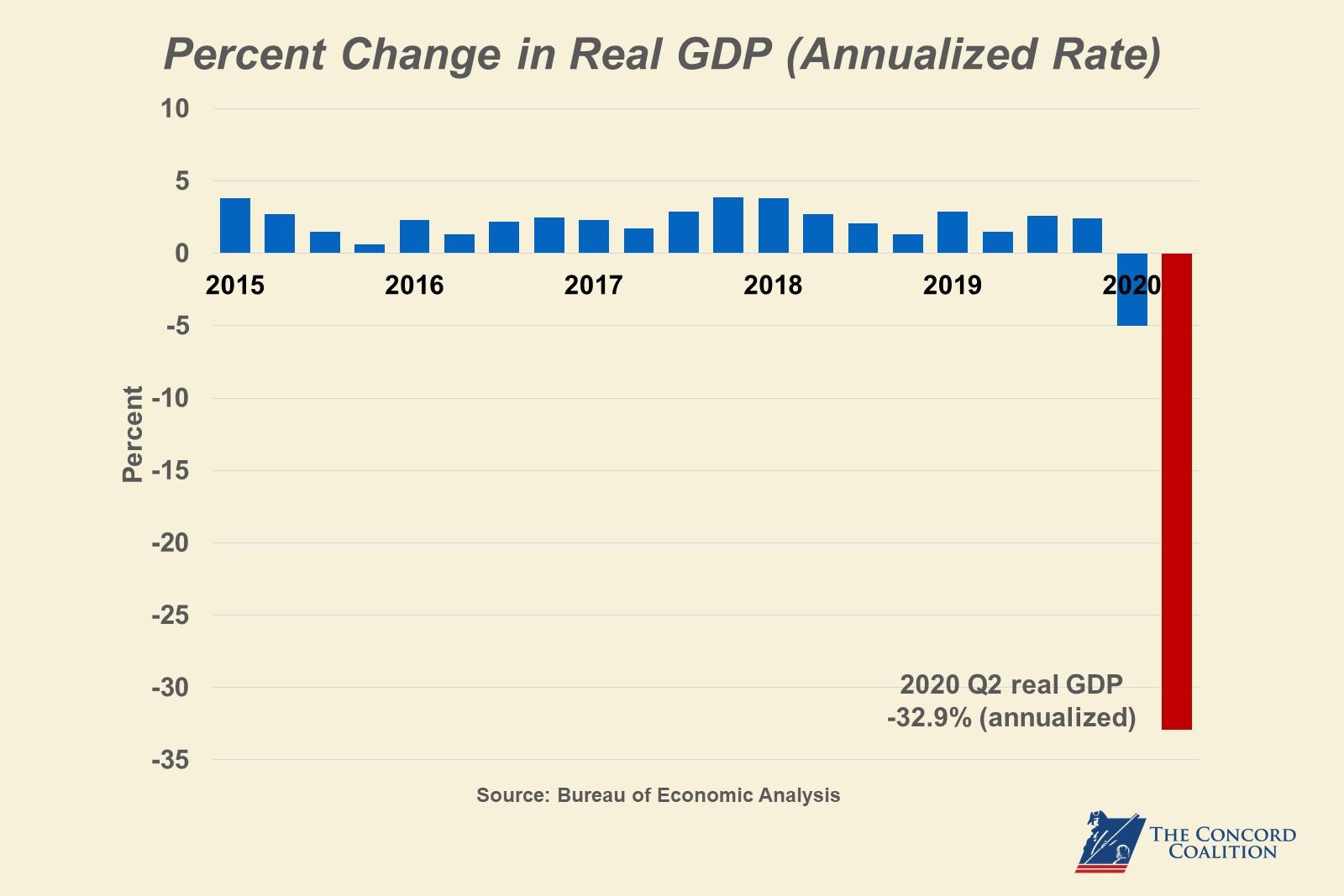

现在,美元在逐渐失去这个位置。政治上,美国大选、中美饿贸易战升级;经济上,因为疫情的原因GDP增长减速(2020年2季度年华GDP增速:-32.9)、政府债务高筑,并且预期赤字逐年增加,减低美国政府的信用、低利率;疫情逐步加剧。所有这些利空美元的因素,导致了美元继续贬值、黄金突破新高。

但美元的情况那么糟糕吗?美元指数会不会继续看空呢?

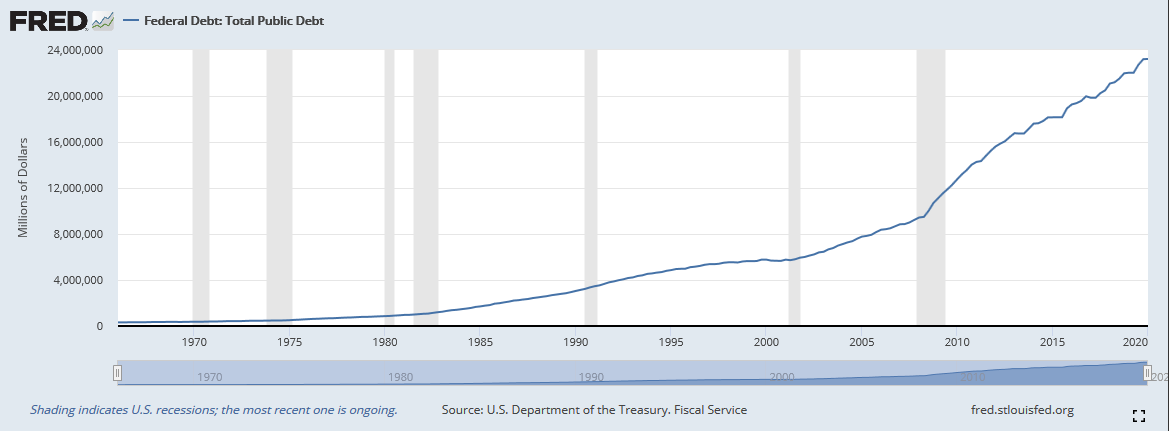

简单的逻辑看来。联邦政府的花销从税收来,支出大于税收,赤字;税收大于支出,盈余。逐年积累的赤字,即债务。当资不抵债,就破产。

知识点:

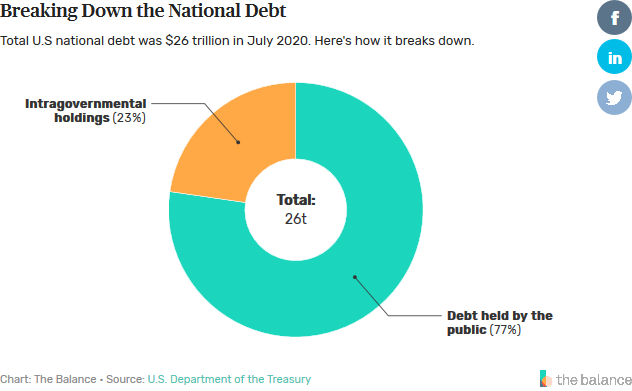

首先,债务从哪来?一,联邦政府发行公共债务,卖给政府以外的团体。比如,他国政府、海外投资人、个人、等等。二,政府内部债务,政府从美国公共基金借钱出来。比如,退休基金、医疗基金等。

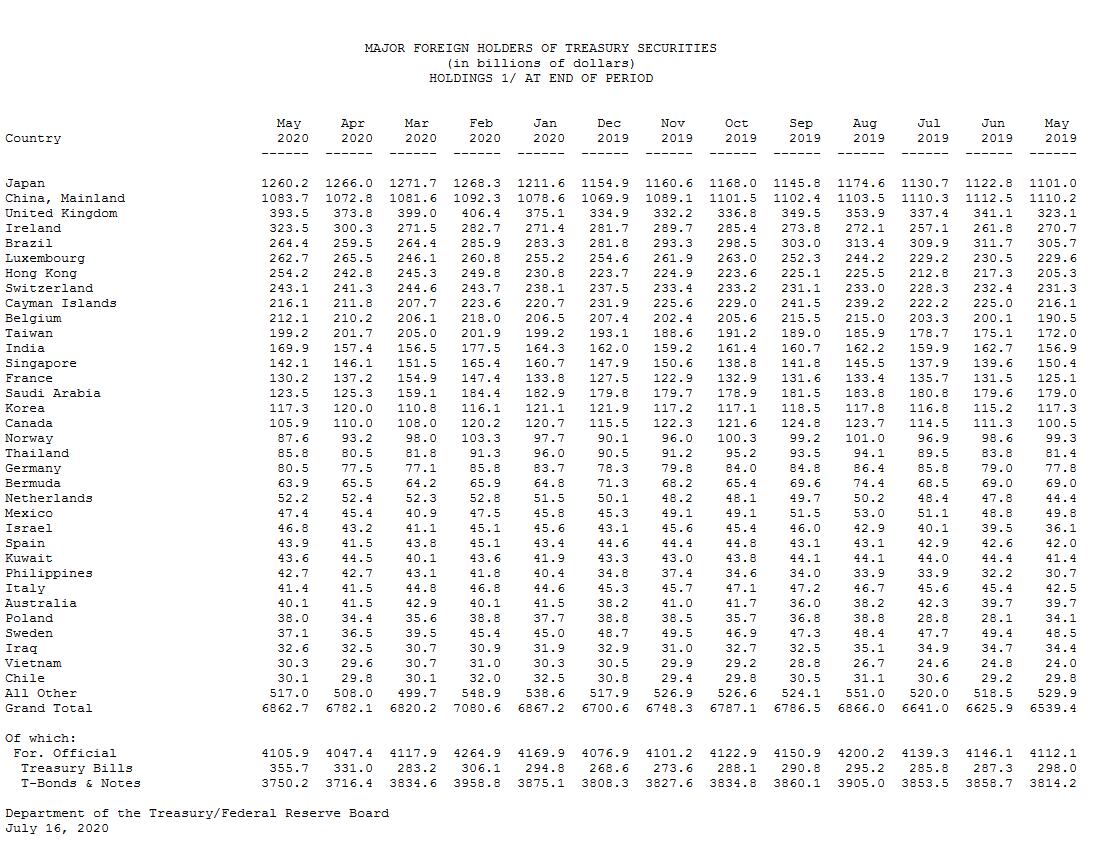

其中,公共债务中,外国持有前十分别为:日本、中国、英国、爱尔兰、巴西、卢森堡、香港、瑞士、开曼岛、比利时

(我们无意把中国香港台湾分开统计,只是因为美联储官方数据就是这个统计的。坚决支持一个统一中国。)

债务怎么还?说白了,需要美国人民工作挣钱缴税创造DGP还钱。但事实真的如此吗?

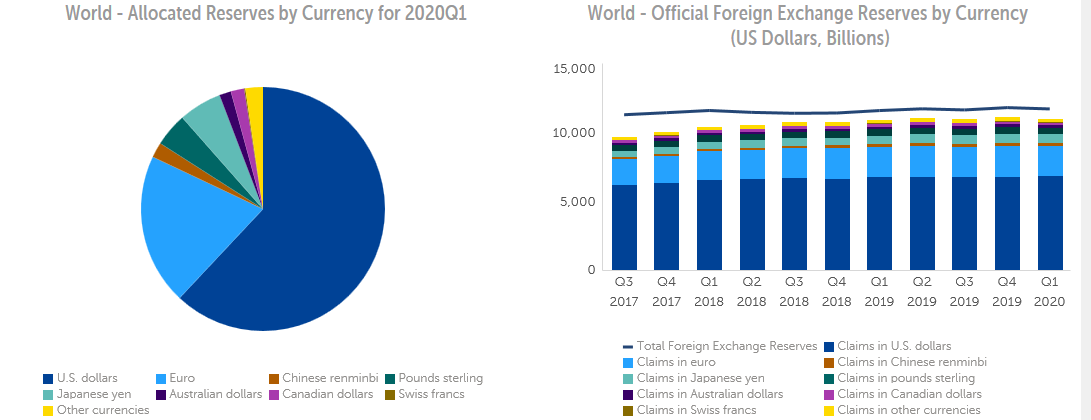

美元是全球最大的交易货币和储备货币。61%的为外国银行以美元计价;全世界40%是美元债务。

下图为国际货币储备分布:

全球外币储备最大的前10国家:中国、日本、瑞士、印度、台湾、沙特、香港、俄罗斯、韩国、巴西。

我们无意把中国香港台湾分开统计,只是因为维基百科数据就是这样统计的。坚决支持一个统一中国。

美元贬值,真的对美国有害吗?事实简单而残酷。美国让其他国家手里的美元贬值,让自己尽量减少债务偿还。

这些持有大量美元外汇储备国家手里,美元的实际价值都缩水了。比如,中国人民辛苦工作制造的商品,出口美国,换来美元,还没花,就贬值了。

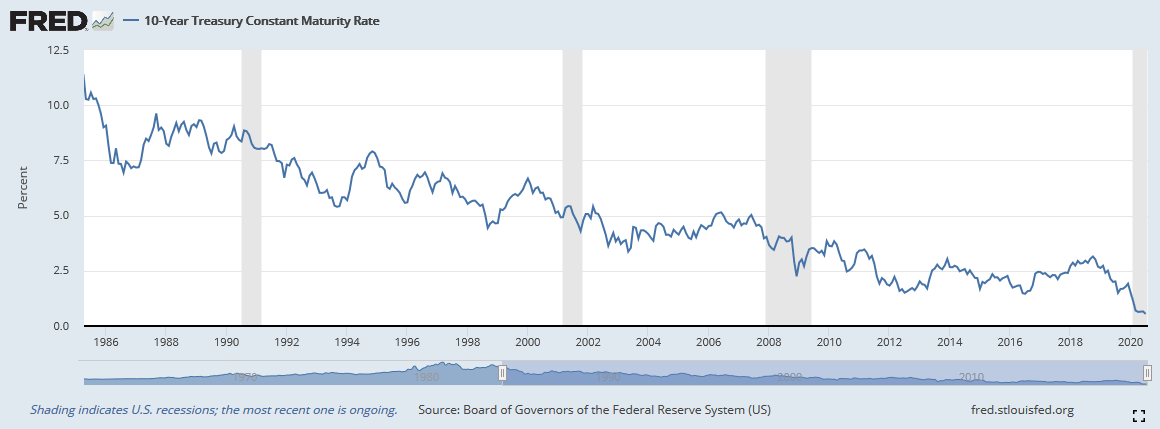

美国债务的低利率,减少了美国政府偿还债务的负担,也减少了违约的风险。

2020年7月,3个月国债利息为0.09%

2020年7月,10年国债利息0.55%

简言之,美国的债务也贬值了。

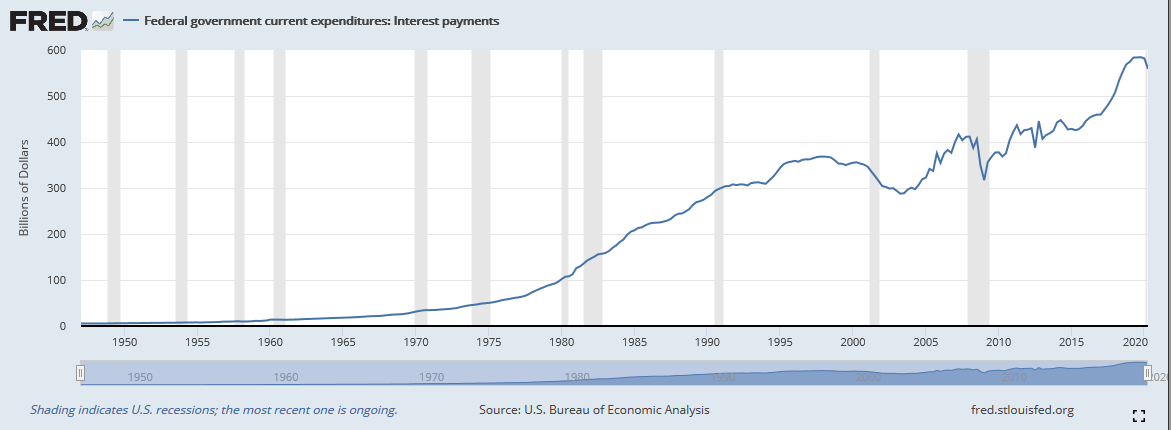

对比一下,美国公共债务的趋势图和这些债务偿还利息的趋势图。

按2020年2季度年化利息为5511.12亿。虽然债务总量增加了,但还的利息减少了。

以上是,美元贬值走弱的原因。

相对而言,其他6个国家货币走势,也会影响美元指数的走势。

欧洲在指数中为占比50%以上的权重。短期看,欧洲的疫情经济并没有比美国更好;美国撤军德国,这些利空欧元的因素,都会在美国情况没有转变的情况下,利多美元指数。

由此看来,美元仍然是全球最大的交易货币和储备货币;虽然美国受疫情影响,政府赤字增加,偿还能力减弱。但破产的可能性很小。可以肯定,美元的国际地位已经达到顶峰,逐渐失去,但短期内很难动摇。

美元指数,在长期看来,随着美元的逐渐贬值,而下跌;但短期看,任何利空其他六国的消息,和股市大盘的下跌,都会造成美元指数反弹。